- Зохиолч Henry Conors [email protected].

- Public 2024-02-12 10:48.

- Хамгийн сүүлд өөрчлөгдсөн 2025-01-23 09:21.

Хадгаламжаа нэмэгдүүлэхийн тулд олон төрлийн санхүүгийн хэрэгсэл байдаг. Хамгийн алдартай, эрэлт хэрэгцээтэй зүйлсийн нэг бол бонд юм. Энэ бол маш өргөн ойлголт бөгөөд олон хүнд нарийн тодорхойлолт өгөхөд хэцүү байдаг. Хэрэв бид бондын төрлүүдийн талаар ярих юм бол ерөнхийдөө цөөхөн хүн хэргийн талаар ямар нэгэн зүйл хэлэх боломжтой байх болно. Үүнийг засах хэрэгтэй.

Ерөнхий мэдээлэл

Эхлээд зарим нэр томьёог замаасаа холдуулъя. Бонд гэж юу вэ? Энэ нь эзэмшигч (зээлдүүлэгч гэх) болон түүнийг гаргасан хүн (зээлдэгч) хоорондын зээлийн харилцааг гэрчлэх үүрэгтэй өрийн үнэт цаас юм. Энэ талаар Оросын хууль тогтоомж юу гэж хэлдэг вэ? Энэ нь бондыг эзэмшигчийн нэрлэсэн үнэ болон тодорхой хувийг үнэт цаас гаргагчаас тодорхой хугацаанд авах эрхийг баталгаажуулсан үнэт цаас гэж тодорхойлсон. Хэдийгээр энэ нь ОХУ-ын хууль тогтоомжтой зөрчилдөхгүй бол бонд эзэмшигчийн бусад эд хөрөнгийн эрхийг хангаж болно. Тиймээс эдгээр үнэт цаас нь өр юмХоёр үндсэн бүрэлдэхүүн хэсэгтэй гэрчлэл:

- Бонд эзэмшигчид тодорхой хугацааны эцэст нүүрэн талд заасан хэмжээгээр төлөх үүрэг.

- Нэрлэсэн үнийн дүнгийн хувь буюу түүнтэй адилтгах бусад хөрөнгийн хэлбэрээр тодорхой тогтмол орлого олгох гэрээ.

Эдгээр шинж чанаруудын улмаас бондыг дараах байдлаар тооцно:

- Үнэт цаас гаргагчийн вексель.

- Байгууллага, иргэдийн хөрөнгийг хуримтлуулахаас гадна орлого бий болгох нэг хэлбэр.

- Хувьцаат компаниудын хөрөнгө оруулалтын санхүүжилтийн эх үүсвэр.

Онцгой мөчүүд

Бонд худалдаж авахдаа:

- Хөрөнгө оруулагч болон үнэт цаас гаргагчийн хооронд зээлийн харилцааг бий болгох. Өөрөөр хэлбэл, бонд худалдаж авсан хүн хамтран өмчлөгч болохгүй, зөвхөн зээлдүүлэгчийн үүргийг гүйцэтгэдэг. Мөн хүлээн авсан орлогын тодорхой хэсгийг нэхэмжлэх боломжтой.

- Үнэт цаасыг эргэлтэд оруулах эцсийн хугацаа бий. Хугацаа нь дууссаны дараа унтраадаг. Энэ үйл явц нь үнэт цаас гаргагчаас нэрлэсэн үнээр нь эргүүлэн авах явдал юм.

- Орлого бий болгоход бонд нь хувьцаанаас дээгүүр байр эзэлдэг. Тэдгээр дээр эхний ээлжинд хүү төлж, дараа нь ногдол ашиг өгдөг.

- Аж ахуйн нэгжийг татан буулгахдаа бонд эзэмшигч нь нэхэмжлэлийн шаардлагаа нэн тэргүүнд хангах эрхтэй. Энэ нь тэр хувьцаа эзэмшигчидтэй харьцуулахад хамгийн чухал ач холбогдолтой юм.

- Бас менежментийн талаар бага зэрэг. Хувьцаа нь эд хөрөнгийн өмч юм. Тэд эрхийг нь өгдөгэзэд нь компанийн удирдлагад оролцох. Харин бонд бол зээлийн хэрэгсэл юм. Тиймээс тэд тийм эрх өгөхгүй байна.

Ямар төрлийн бонд байдаг

Тэдний төрөл зүйл маш том. Пүүсүүд, тэр ч байтугай бүх муж улсууд янз бүрийн төрөл, төрлийн бонд гаргаж болно. Аль ангиллын шинж чанарыг үндэс болгон авч байгаагаас хамааран янз бүрийн үнэт цаасыг ялгадаг. Юуны өмнө өмч олгох аргад үндэслэн нөхцөл байдлыг авч үзье:

- Ипотекийн бонд. Биет хөрөнгө эсвэл бусад үнэт цаасаар баталгаажсан.

- Баталгаагүй бонд. Ямар ч мөнгө төлөх шаардлагагүй.

Үүний зэрэгцээ тэдгээр нь сонгосон үйл ажиллагааны чиглэлээс хамаардаг бусад олон төрөлд хуваагддаг. Үүний зэрэгцээ эрсдэлээс хамааралтай байдгийг санах хэрэгтэй. Үүний үндсэн дээр тодорхой төрлийн бондыг ялгаж үздэг. Мөн үнэт цаасны эргэлтийн мөн чанарыг мартаж болохгүй. Гэхдээ бүгдийг дарааллаар нь ярилцъя.

Ипотекийн бонд

Тэднийг гаргах технологи нь иймэрхүү харагдаж байна. Байгууллага нь бүх эд хөрөнгийг шилжүүлсэн нэг ипотекийн зээл олгодог. Энэ нь итгэмжлэгдсэн компанид хадгалагддаг. Энэ тохиолдолд үл хөдлөх хөрөнгийн нийт үнэ цэнийг тодорхой тооны бондод хуваана. Тэдгээрийг хувь хүн, хуулийн этгээд худалдаж авдаг. Итгэлцлийн компани нь нийт хөрөнгө оруулагчдын нэрийн өмнөөс ажилладаг бөгөөд тэдний эрх ашгийг хангах баталгаа юм. Тэрээр бүх зээлдүүлэгчдийн итгэмжлэгдсэн төлөөлөгчийн үүрэг гүйцэтгэдэг. Энэ нь санхүүгийн асуудлыг хянадагкомпанийн байр суурь, түүний үйл ажиллагаа, эргэлтийн хөрөнгө, хөрөнгийн байдал болон бусад үзүүлэлтүүд, шаардлагатай бол хөрөнгө оруулагчдын эрх ашгийг хамгаалахын тулд шаардлагатай бүх арга хэмжээг цаг тухайд нь авах. Итгэмжлэгдсэн компанийн үйлчилгээг бонд гаргасан байгууллага төлдөг. Тэдний харилцааг гэрээ (гэрээ) зохицуулдаг бөгөөд тэнд бүх нөхцөл бүрддэг. Ипотекийн зээлийг гурван төрөлд хуваадаг. Тухайн мөчүүдийн онцлогоос хамааран эдгээр нь:

- Анхны орон сууцны зээл. Тэдгээрийг тухайн байгууллагаас өнөөг хүртэл үнэт цаасыг санал болгоогүй тохиолдолд гаргадаг. Онцлог шинж чанар нь биет хөрөнгө бүхий бодит аюулгүй байдал юм. Энэ нь барьцаатай холбоотой бүх өмчийг тодорхойлдог. Үүнийг үнэлэхийн тулд мэргэжлийн хүмүүсийг урьж байна. Энэ төрлийн бонд хамгийн түрүүнд төлдөг.

- Энгийн орон сууцны зээл. Эд хөрөнгийн хоёрдогч барьцаагаар олгосон. Тийм ээ, хөрөнгө нь олон асуудлыг барьцаалж болно. Гэхдээ эдгээр нь 1-р зүйлд дурдсантай харьцуулахад хоёрдугаарт ордог. Хэдийгээр бусад зээлдүүлэгчдийн нэхэмжлэлээс түрүүлж байна.

- Үнэт цаасаар баталгаажсан бонд. Энэ сонголт нь бусад санхүүгийн хэрэгслээр барьцаа хөрөнгө авах боломжтой гэж үздэг. Жишээлбэл, үнэт цаас гаргагч байгууллагын эзэмшдэг өөр байгууллагын үнэт цаас.

Баталгаагүй бонд

Тэдгээр нь шууд өрийн үүрэг юм. Гэсэн хэдий ч барьцаа хөрөнгө өгдөггүй. Тэдний эзэмшигчдийн нэхэмжлэл бусад зээлдүүлэгчтэй ижил түвшинд байна. Үнэндээ бол тэдний дэмжлэгкомпанийн төлбөрийн чадвар. Хэдийгээр энэ тохиолдолд барьцаа хөрөнгө олгоогүй ч хөрөнгө оруулагчид хамгаалагдсан хэвээр байна. Тиймээс, жишээлбэл, эд хөрөнгийг барьцаанд шилжүүлэхийг хориглох заалттай практик өргөн тархсан байна. Тиймээс хэрэгцээ гарахад оруулсан хөрөнгөө буцааж өгөх хөрөнгө бий болно. Хэдийгээр энэ нь цорын ганц хамгаалалтын нийтлэл биш юм. Ийм төрлийн үнэт цаас байдаг:

- Биет хөрөнгөөр баталгаажаагүй бонд. Үнэт цаас гаргагчийн сайн санаа нь баталгаа болдог.

- Тодорхой орлогын бонд. Энэ тохиолдолд үнэт цаасыг тодорхой тохиолдолд олсон ашгийн зардлаар эргүүлэн авна.

- Хөрөнгө оруулалтын төслийн бонд. Хүлээн авсан бүх хөрөнгө нь тодорхой бүтээн байгуулалтыг хэрэгжүүлэх, цех барих, үйл ажиллагааг өргөжүүлэх, санхүүжилтийг шинэчлэхэд чиглэгддэг. Төслөөс олсон орлогыг үнэт цаасыг эргүүлэн авахад зарцуулна.

- Баталгаат бонд. Эдгээр нь барьцаа хөрөнгөөр баталгаажаагүй ч гуравдагч этгээдээр баталгаажсан үнэт цаас юм.

- Шилжүүлсэн эсвэл хуваарилсан өр төлбөртэй бонд. Энэ тохиолдолд үүрэг нь гуравдагч компанид шилжсэн эсвэл үнэт цаас гаргагчтай хуваалцсан гэж ойлгож болно.

- Даатгалын бонд. Тэдний хүч чадал нь үүргээ биелүүлэхэд тодорхой бэрхшээлийг урьдчилан таамаглах явдал юм. Тиймээс үнэт цаасыг даатгалын компаниар баталгаажуулдаг.

- Хог бонд. Таамаглалд ашигладаг үнэт цаас.

Орос хэл гэдгийг санах хэрэгтэйхууль тогтоомжид баталгаагүй бонд гаргахад хязгаарлалт тогтоосон.

Орлого бий болгох, эргэлтэнд оруулах олон талт байдал

Бид бондын төрлийг үргэлжлүүлэн авч үздэг. Орлогыг хэрхэн хүлээж авахаас хамааран хуваарилна:

- Купон бонд. Тэдний онцлог юу вэ? Эдгээр нь гаргахдаа купонтой ирдэг үнэт цаас юм. Энэ нь хүүгийн хэмжээ болон төлбөрийн огноог харуулсан хасагдсан купон юм.

- Хөнгөлөлттэй бонд. Эдгээр нь хүү төлдөггүй үнэт цаас юм. Харин орлогын талаар юу хэлэх вэ? Эзэмшигч нь бондыг хямд үнээр, өөрөөр хэлбэл нэрлэсэн үнээс доогуур үнээр зарсны улмаас ашиг олдог. Гэхдээ золиос нь заасан зардлаар байна.

- Ашигын бонд. Энэ бол онцгой төрөл зүйл юм. Энэ тохиолдолд хүүгийн орлогыг зөвхөн ашиг олсон тохиолдолд төлдөг. Корпорацийн бондыг ихэвчлэн энэ зарчим дээр үндэслэн байгуулдаг.

Тэгээд эмчилгээний мөн чанар юу вэ? Үүнээс хамааран энгийн болон хөрвөх бондыг ялгадаг. Тэдний хооронд ямар ялгаа байдаг вэ? Тэр ийм байна:

- Энгийн бонд. Эдгээр нь хувьцаа болон бусад санхүүгийн хэрэгсэлд хөрвүүлэх эрхгүйгээр гаргасан үнэт цаас юм.

- Хөрвөх бонд. Тэд эзэмшигчдээ тогтоосон үнээр энгийн хувьцаагаар солих эрхтэй.

Үнэт цаас гаргагчаас хамааран төрөл зүйлийн олон янз байдлын тухай

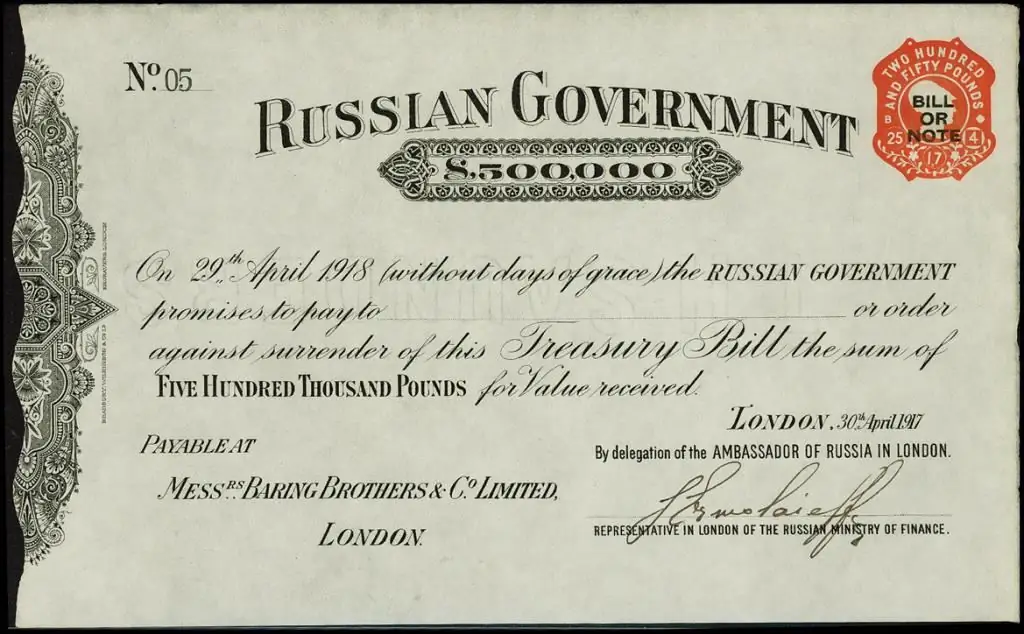

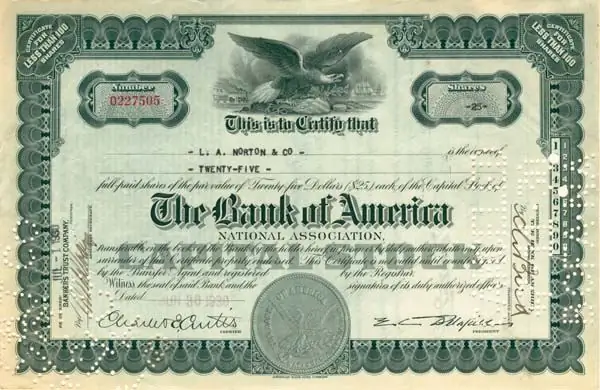

Хэн үнэт цаас гаргасан нь маш чухал учир нь эндээсЭнэ хэрэгсэл хэр эрсдэлтэй байхаас хамаарна. Нийтдээ хотын, муж улсын, корпорацийн, олон улсын гэсэн дөрвөн төрөл байдаг. Эхний үнэт цаасыг орон нутгийн эрх баригчид гаргадаг. Төрийн засгийн газар. Корпорацийн бонд - хувьцаат компани, компани гэх мэт арилжааны бүтцээр. Мөн олон улсын үнэт цаас нь гаднаас гаргасан үнэт цаас юм.

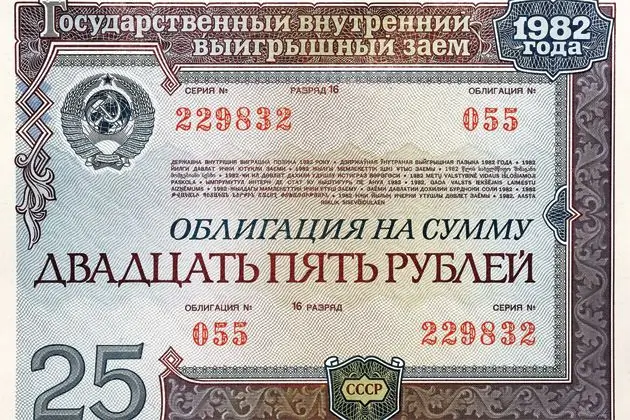

Бондын зах зээлийг эдгээр бүх төрлөөр өргөнөөр төлөөлдөг. Хэдийгээр тодорхой мөчүүд байдаг. Тухайлбал, Засгийн газрын бонд гадаад, дотоод аль аль нь байж болно. Эхний тохиолдолд тэдгээр нь гадаад улс орнууд, арилжааны бүтэц, иргэдэд чиглэсэн байдаг. Харин дотоод нь зөвхөн байгууллага болон доторх хүмүүст төвлөрдөг. Үүний нэг жишээ нь ЗСБНХУ-ын бондыг тус улс оршин тогтнож байхад нь иргэд олноор нь худалдаж авсан. Энэ нь хөрөнгө мөнгө хуваарилах нэг арга байсан. Энэ нь сайн дурын албадлагын үндсэн дээр хийгдсэн гэдгийг тэмдэглэх нь зүйтэй. Дээрээс нь улсын хүн амд төлөх өр барагдаагүй. Хэдийгээр үүнээс үл хамаарах зүйл байдаг, тухайлбал 1971, 1982 оны ЗХУ-ын бондууд. Хэдийгээр энэ хэрэг хуучирсан ч илүү орчин үеийн зүйлийн талаар ярилцъя.

Засгийн газрын бондын тухай

Тэд гадаад болон дотоод байж болно. Эхнийх нь энгийн энгийн хүмүүст тийм ч сонирхолтой биш, харин хоёр дахь нь … Ихэнхдээ тэдгээрийг хувь хүмүүст зориулж бонд хэлбэрээр гаргадаг. Эдгээр нь хоёр асуудлыг шийдвэрлэхэд зориулагдсан:

- Энд болон одоо рублиэр мөнгө авах боломжууд.

- Олгох ба/эсвэл тэмцэхинфляцийн үйл явц, жирийн иргэдийн хадгаламжийн ханшийн уналт.

Дашрамд хэлэхэд үнэт цаасыг яаралтай худалдаж авахыг зөвлөдөггүй. Баримт нь тэд ихэвчлэн дараа нь үнэ унадаг. Мөн энэ нь ирээдүйд илүү их мөнгө авах боломжийг танд олгоно. Гэхдээ хэрэв холбооны зээлийн бонд худалдаж авах хүсэл байгаа бол хадгаламжийн үйлчилгээ төлбөртэй, үүнээс гадна татвар хэвээр байдгийг мартаж болохгүй. Үнэт цаас худалдаж авахдаа эдгээр бүх хүчин зүйлийг харгалзан үзэх шаардлагатай. Ер нь бонд гарсны дараа шууд худалдан авалт хийж болно. Эсвэл хямралын үйл явдал, хориг арга хэмжээнүүдийн дунд хэн нэг нь мэдрэлээ алдаж, үнэт цаасаа зах зээлээс хамаагүй хямд зарах хүртэл хүлээж болно. Гэхдээ энэ нь тохиолдохгүй байж магадгүй бөгөөд дараа нь мөнгөө оруулах нь ашиггүй болно. Холбооны зээлийн бонд нь тийм ч эрсдэлтэй биш ч тэдэнтэй хийсэн гүйлгээ нь бүхэлдээ хүсээгүй үр дүнд хүргэж болзошгүй юм. Инфляци гэнэт өсөх зэрэг янз бүрийн байж болох асуудлуудыг мартаж болохгүй.

Үнэт цаасыг хаана арилжаалах вэ

Энэ нь тодорхойгүй байгаа тул танд газар хэрэгтэй - энэ бол бондын зах зээл юм. Тэнд яаж очих вэ гэдэг шал өөр асуулт юм. Үүнийг хэд хэдэн аргаар хийж болно. Та дугуйг дахин зохион бүтээж, батлагдсан замыг дагаж, банкны бонд худалдаж авах шаардлагагүй. Хаана? Тийм ээ, яг ижил санхүүгийн байгууллагуудаас худалдаж аваарай! Аз болоход, анхны үнэ нь арван мянган рубльээс эхэлдэг. Хэрэв валютаар хөрөнгө оруулах хүсэлтэй байгаа бол энэ сонголтыг санал болгож байна. Тиймээс бонд худалдаж авах нь элитүүдэд зориулагдаагүй.

ХэзээХэрэв та дор хаяж хэдэн сая рубльтэй бол засгийн газрын бондын талаар бодож эхэлж болно. Яагаад зөвхөн энэ тохиолдолд? Баримт нь хэрэв та дотоод зээлийн засгийн газрын бонд дээр анхаарлаа төвлөрүүлбэл тэдгээрийг хадгалахад нэлээд үнэтэй гэдгийг мэдэх хэрэгтэй. Тэдгээрийг худалдаж авах, хадгалахад тогтмол төлбөр шаарддаг хадгаламжийн газруудыг ашигладаг. Мөн үнэт цааснаас ашиг хүртэхийн тулд хангалттай байгаа эсэхийг шалгах хэрэгтэй. Учир нь хэсэгчлэн ажиллах нь орлого гэхээсээ илүү алдагдал юм. Өөр хувилбар болгон та итгэлцлийн удирдлагын зарчим дээр суурилсан янз бүрийн хамтын сан, хедж болон бусад ижил төстэй хөрөнгө оруулалтын сангуудыг авч үзэж болно. Хэрэв энэ нь аль хэдийн өнгөрсөн үе шат бол мэргэшсэн хөрөнгө оруулагчийн статусын талаар бодох хэрэгтэй. Энэ нь танд бүрэн хэмжээгээр эргэх боломжийг олгоно.

Цагийн тухай

Мөн нэг чухал зүйлийг дурдаагүй. Тодруулбал, бондын хугацаа хэд вэ. Энд хэд хэдэн сонирхолтой зүйл байна, гэхдээ бид хамгийн түгээмэл сонголтууд дээр анхаарлаа хандуулах болно:

- Богино хугацаат бонд. Тэд таван жил хүртэлх хугацаанд эргэн төлөгдөх хугацаатай.

- Дунд хугацаат бонд. Тэд таваас арван жилийн эргэн төлөлтийн хугацаатай.

- Урт хугацаат бонд. Тэд арваас гучин жилийн эргэн төлөлтийн хугацаатай.

Ихэвчлэн хугацаа урт байх тусам хувь нь өндөр байдаг. Тэгээд л болоо. Таны ажилд амжилт хүсье.